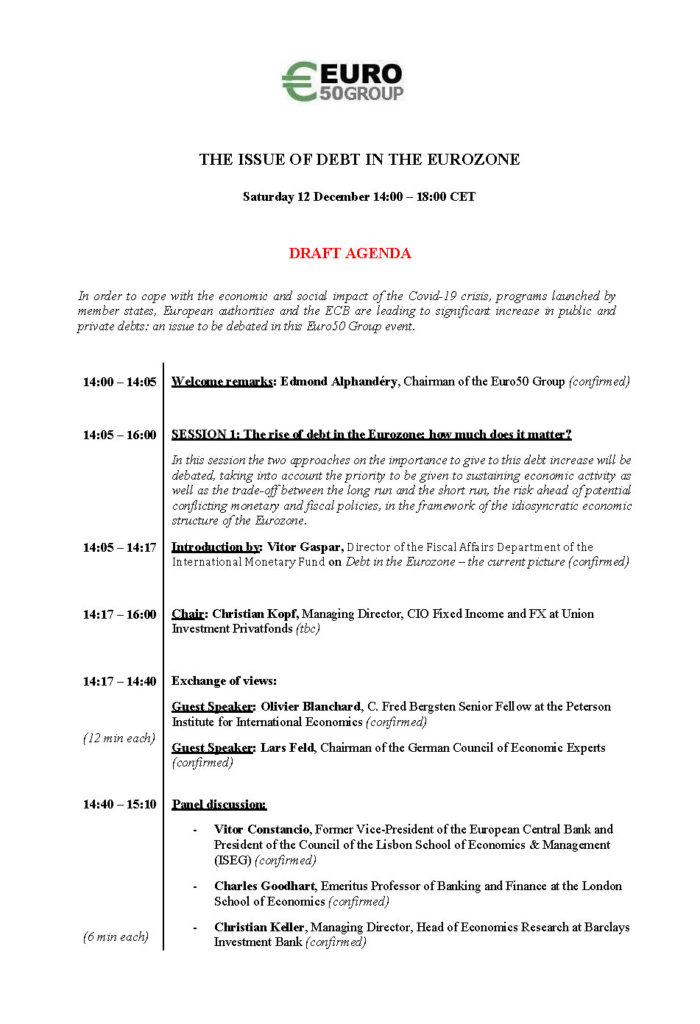

Tout d’abord, je tiens à remercier Euro 50 pour cette invitation à débattre de la question de la dette en Europe.

Les politiques budgétaires et monétaires actuelles sont indispensables pour limiter les dégâts provoqués par la pandémie, chacun en est bien conscient. Et tout ce qui a été entrepris par les États et les banques centrales devait l’être. Nous savons également que le fait de baisser trop précipitamment la garde en la matière serait une grave erreur.

Mais, eu égard à l’ampleur de la dette engendrée par la crise, succédant à une montée globale de la dette depuis 20 ans a minima, ne doit-on pas redouter ce qui risque d’arriver lorsque la situation sanitaire et la croissance reviendront à la normale ? La dette ne devrait-elle pas nous inquiéter ?

Le non-remboursement de la dette publique aux créanciers privés aurait des conséquences considérables pour l’économie et la société, avec un impact catastrophique sur l’épargne et les retraites des ménages. De toute évidence, cette option n’est pas viable. Et ne pas rembourser la dette publique à la seule banque centrale, même si cela était possible, serait jouer un jeu à somme nulle dans la mesure où les actionnaires des banques centrales sont les États et qu’il faut donc analyser la situation de façon consolidée.

On pourrait éventuellement imaginer que seule la dette supplémentaire résultant de la pandémie soit refinancée très longtemps par la banque centrale. Mais peut-on imaginer que cette option soit étendue aux futures augmentations de la dette publique ?

Comment éviter alors de succomber à la logique de l’argent magique ? D’autant plus, au final, que nous avons trouvé pendant la pandémie les ressources financières nécessaires pour financer ce qui semblait auparavant impossible. Dans ces conditions, il pourrait sembler à certains qu’il n’y a aucune raison de ne pas poursuivre dans cette voie.

Mais une politique d’assouplissement quantitatif sans fin ne fonctionnerait pas et doit être écartée. Permettre à l’État de dépenser sans limites et aux agents privés d’accumuler indéfiniment des dettes sans aucune contrainte aurait des conséquences majeures sur l’instabilité financière ainsi engendrée. Avec le retour d’une croissance plus normale de l’économie, maintenir des taux d’intérêt trop bas pendant trop longtemps reviendrait à encourager, voire à déclencher des cycles financiers. Ce qui donnerait lieu à des bulles spéculatives encore plus importantes et tôt ou tard à leur inévitable éclatement. Ces phénomènes bien connus sont à l’origine de crises majeures, financières, économiques et sociales. Ce point est capital. Au cours des dernières décennies, chaque fois que les taux d’intérêt sont restés trop bas pendant trop longtemps, on a observé une inflation des actifs financiers et/ou immobiliers et non une inflation des biens et des services. Cela s’explique par la mondialisation et la révolution digitale qui n’ont pas permis aux salaires et aux prix d’augmenter.

Enfin, à plus long terme, on pourrait finir par connaître une fuite devant la monnaie. L’absence de contrainte de paiement, c’est-à-dire de contrainte monétaire, due à une politique d’assouplissement quantitatif trop forte et trop longue, permettant de financer les dettes durablement sans contrainte, pourrait susciter une crise de confiance vis-à-vis des monnaies « officielles » dans la mesure où le système monétaire est essentiellement un système de règlement des dettes, conférant une cohérence aux échanges commerciaux. L’efficacité de l’économie en dépend. En effet, les seules entreprises susceptibles de survivre à moyen et long terme sont celles qui ne subissent pas de pertes de manière ininterrompue. Sinon, l’efficacité économique serait impossible et aucune croissance schumpétérienne ne serait envisageable. Il en est de même des ménages, qui ne peuvent pas durablement dépenser plus que ce qu’ils gagnent.

L’ensemble du système repose sur cette confiance. En substance, la confiance est la capacité de se fier à la parole de quelqu’un ou à un contrat signé. Dans ce cas, les contrats relatifs aux dettes et aux créances, sur lesquels repose l’ensemble du système, doivent être respectés. La confiance dans les banques elles-mêmes est elle aussi primordiale. Il en est de même de la confiance dans les banques centrales. Cette dernière est capitale, car les banques centrales sont chargées de la régulation monétaire, c’est-à-dire de la confiance dans la monnaie, pièce maîtresse qui assure la cohésion de tout le système économique. Si elles venaient à émettre trop de monnaie centrale pendant trop longtemps et sans limite, une crise majeure pourrait survenir, comparable par exemple à l’effondrement de l’assignat durant la Révolution française. Ou à l’hyperinflation lors de la République de Weimar. Au-delà d’un seuil indéterminé, la monnaie nationale ou régionale risque d’être rejetée. Cette situation entraînerait la désintégration du système de dettes et de créances et, par voie de conséquence, la désintégration potentielle de toute notre société. Cette confiance doit être protégée, faute de quoi on s’expose au risque de fuite vers une monnaie étrangère. Et même si toutes les banques centrales agissaient simultanément de la même manière, il serait possible de trouver refuge dans l’or ou dans des biens physiques comme l’immobilier ou dans une cryptomonnaie émise un jour ou l’autre par un GAFA devenu plus solvable que les États eux-mêmes.

La monnaie est une institution et doit être gérée comme telle. Elle doit être fondée sur la confiance et le respect des règles qui sont l’alpha et l’oméga des institutions solides. Dans la mesure où les dettes des entreprises et des États sont généralement remboursées par l’émission de nouveaux emprunts, la contrainte monétaire repose donc sur l’obligation de maintenir une trajectoire d’endettement soutenable. Le maintien des taux d’intérêt à des niveaux extrêmement bas ne suffira pas à lui seul à garantir cette viabilité indispensable, d’abord parce que rien ne garantit à long terme que les taux d’intérêt n’augmenteront plus jamais. Les craintes quant à l’inflation future le montrent déjà. Mais aussi parce que les banques centrales finiront par ne plus acheter les nouvelles émissions de dettes et que les marchés financiers ne viendront pas en substitution, si la trajectoire de solvabilité n’est alors pas crédible.

Il est par conséquent possible de suspendre provisoirement les contraintes monétaires, comme c’est le cas aujourd’hui, mais pas de manière durable.

La légitimité des banques centrales repose sur leur capacité à se maintenir au-dessus des intérêts privés et publics. Autrement dit en veillant à se prémunir contre toute domination par les États comme contre toute domination par les marchés financiers. Au final, le devoir des banques centrales est donc de défendre l’intérêt général et de préserver leur crédibilité. À défaut, elles seront dans l’impossibilité de maintenir un système économique efficace et la confiance dans la monnaie, comme de recourir de manière valable à une politique monétaire expansionniste si celle-ci se révèle à nouveau nécessaire. C’est ainsi qu’elles contribuent au bien commun et à la préservation de l’ordre social lui-même. Les Etats et les banques centrales doivent donc assez rapidement annoncer leur engagement, le temps venu, à reprendre des politiques budgétaires, structurelles et monétaires engendrant des trajectoires crédibles.

Je vous remercie.