Retrouvez l’intégralité de mon intervention à partir de 13’55 ».

Prenons la réforme des retraites là où elle en est. Bien ou mal préparée.

Elle est aujourd’hui, telle que présentée par le Premier Ministre, une réforme tout à la fois juste – elle améliore significativement la retraite de nombre de Français peu ou pas défendus par des statuts et/ou par les syndicats –, et elle est globalement financée par des mesures d’âge.

La question de savoir si la réforme devait être uniquement « systémique » (universalisation, soit une même régime pour tous) et non « paramétrique » (changement des paramètres pour assurer l’équilibre) est très surprenante. Les Français s’inquiètent bien davantage du montant de leur future retraite que de l’universalisation du système, même si le caractère universel conduit à plus de justice.

Or là réside sans doute une large partie de la défiance : un système de retraite par points peut laisser penser que l’équilibre du régime pourrait se faire par la manipulation de la valeur du point, donc du montant des retraites versées, en l’occurrence à la baisse. Il fallait donc sécuriser les Français quant à leur retraite future par la démonstration que le système allait être protecteur, donc financé.

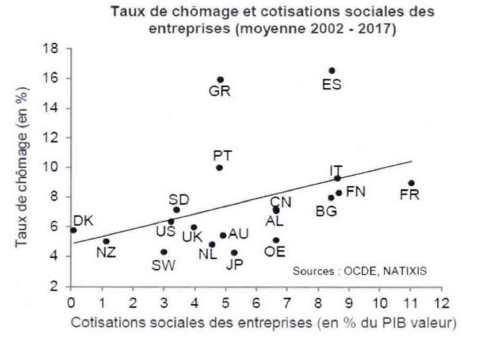

Le seul moyen d’assurer efficacement l’équilibre des régimes de retraites par répartition, sans baisser les retraites, est de moduler la durée de la vie active, en fonction de l’évolution démographique. Sinon, l’équilibre ne peut être assuré que par l’augmentation des cotisations sociales payées par les salariés et/ou par les entreprises. Immédiatement ou de façon différée, cette mesure ne peut que ponctionner le pouvoir d’achat et/ou jouer contre la compétitivité de l’économie, donc in fine, dans les deux cas, contre le taux de croissance, l’emploi et le pouvoir d’achat. Sachant que le taux de cotisations sociales des entreprises en France est déjà de 60 % plus élevé que dans le reste de la zone euro, toute élévation supplémentaire serait inacceptable, tant socialement qu’économiquement, car elle irait à l’encontre de l’intérêt de l’économie française et de tous ceux qui y travaillent.

Restent donc les mesures d’âge, seules à même de rendre compatibles l’intérêt des retraités actuels ou futurs et la recherche du meilleur potentiel de croissance de l’économie. En France, nous avions 4 cotisants pour 1 retraité en 1960. En 2010, 1,8 cotisant seulement pour 1 retraité. Dans le même temps, en 1958, l’espérance de vie à l’âge de la retraite était de 15,6 ans pour les femmes et de 12,5 ans pour les hommes. En 2020, respectivement de 26,9 ans et de 22,4 ans. Et l’âge de la retraite est moins élevé aujourd’hui qu’en 1958. L’espérance de vie en bonne santé après la retraite a considérablement progressé également.

Tout le monde le comprend et anticipe un changement de la durée de la vie active. D’ailleurs, tous nos voisins ont remonté dans le même esprit l’âge de la retraite. De ce fait, le principe de réalité doit aussi nous saisir, pour que notre précieux système de retraite par répartition ne soit pas mis en danger par l’incapacité à le financer. En France, seuls environ 30 % des personnes de 60 à 64 ans travaillent, alors que dans les autres pays de la zone euro en moyenne, ils sont presque 50 % à le faire et 57 % en Allemagne, 68 % en Suède. Or, le travail n’est pas seulement nécessaire économiquement, il est aussi le plus souvent un moyen d’intégration, de socialisation et de réalisation de soi. Enfin, le travail crée le travail dans la dynamique de l’économie, ce que tous les travaux empiriques confirment.

Reste à réfléchir à l’intérêt d’un âge pivot par rapport à un ajustement du nombre d’années travaillées ; car ce dernier ajustement prendrait mieux en compte les carrières longues et la pénibilité du travail, ce qui serait plus juste.

Une bonne réforme est une réforme souhaitable et crédible. Cette réforme est souhaitable, parce qu’elle est plus juste et parce qu’elle sécurise les Français quant au montant de leur retraite future. Elle est crédible, parce qu’elle doit être financée par un ajustement de la durée de vie au travail. Elle est souhaitable et crédible, si elle n’accroît pas encore davantage les cotisations sociales en France, qui sont déjà à un niveau très supérieur aux autres pays de la zone euro.

Pour toutes ces raisons, cette réforme sera favorable et utile aux Français et à l’économie du pays.

Le cabinet Carbonnier, Lamaze, Rasle & Associés (Carlara) a organisé une conférence sur le thème « Inégalités des revenus, inégalités des chances ». Le mouvement contestataire des « Gilets jaunes » a recentré le débat politique autour de cette question chère à nos valeurs républicaines, a souligné Me Edouard de LAMAZE, avocat associé co-gérant du cabinet Carlara, en introduction du débat. L’égalité est, en effet, un des trois piliers de notre devise, a-t-il rappelé.

Pour débattre des enjeux aussi bien économiques que sociétaux au cœur de cette problématique, le cabinet Carlara a convié deux intervenants : M. Xavier BERTRAND, qui fut ministre du Travail des trois gouvernements Fillon de 2007 à 2012, l’occasion de mener plusieurs réformes à l’image notamment de l’instauration du service minimum dans les transports publics et de la réforme des régimes spéciaux de retraite. Auparavant ministre de la Santé et des Solidarités dans le gouvernement Villepin (2005-2007), il fut également député (LR) de l’Aisne entre 2002 et 2015 et maire de Saint-Quentin de 2010 à 2016. Aujourd’hui, président du Conseil régional des Hauts-de-France, M. Xavier BERTRAND a parallèlement créé un think tank, La Manufacture, conçue comme une boîte à idées. Et M. Olivier KLEIN qui cumule une double qualité, a souligné Me de LAMAZE, d’universitaire et de praticien de la finance. Auteur du Blog Note (www.oklein.fr), M. KLEIN est, en effet, professeur affilié d’économie et finance à HEC où il est co-responsable de la majeure Economie et du master « Managerial and Financial Economics ». Après avoir occupé, de 1985 à 1996, divers postes de responsabilité au sein de la Banque française du commerce extérieur (BFCE), il a rejoint le groupe Caisse d’Epargne en 1998 où il fut notamment président du directoire de la Caisse d’Epargne Ile-de-France Ouest (2000-2007) puis de la Caisse d’Epargne Rhône-Alpes (2007-2010). Directeur général Banque commerciale et Assurances de BPCE de 2010 à 2012, il prit en septembre 2012 la direction générale de BRED Banque populaire, fonction que M. KLEIN occupe depuis lors.

Articulé autour de deux séquences, le débat a tout d’abord été nourri par une analyse de M. Olivier KLEIN qui a dressé un état des lieux de ces deux notions – inégalités des revenus, inégalités des chances – à partir d’une série d’indicateurs clés. Avant que M. Xavier BERTRAND ne confronte ce tableau à la réalité du pays et n’avance les pistes pour retisser les liens d’une nation fracturée.

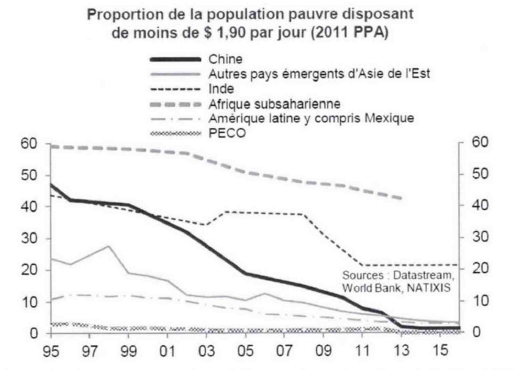

L’inégalité est un mot vague, un concept fourre-tout qu’il convient de circonscrire, a souligné M. Olivier KLEIN. Abordant, dans un premier temps, la question des inégalités de revenus, celui-ci a rappelé de façon liminaire que celles-ci ont considérablement baissé dans différentes zones du monde.

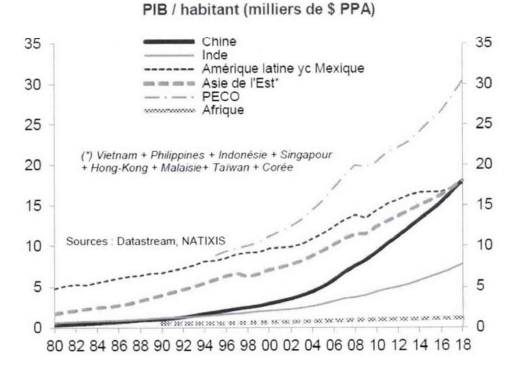

Quelques chiffres illustrent cette évolution. Selon la Banque Mondiale, dans la décennie 2010, 10 % de la population vivaient dans l’extrême pauvreté avec moins de 1,90 dollar par jour contre 40 % avec moins de 1 dollar en 1980. En Chine et en Inde, 2 milliards de personnes ont dépassé le seuil de pauvreté depuis les années 1980. Il y a, en effet, une croissance remarquable du PIB par habitant dans certaines zones du monde : Chine, Inde, Asie de l’Est.

* PPA : Parité de pouvoir d’achat. Ce taux de conversion monétaire exprime le rapport entre la quantité d’unités monétaires nécessaire dans des pays différents pour se procurer le même « panier » de biens et de services.

Parallèlement, l’espérance de vie a connu, elle aussi, une évolution favorable : dans les années 1980, il y avait 20 ans d’écart entre pays développés et pays non développés. Aujourd’hui, cet écart est de 9 ans.

Mais si les inégalités entre pays ont significativement baissé, en revanche, à l’intérieur même des pays, on a globalement assisté à une hausse des inégalités de revenus.

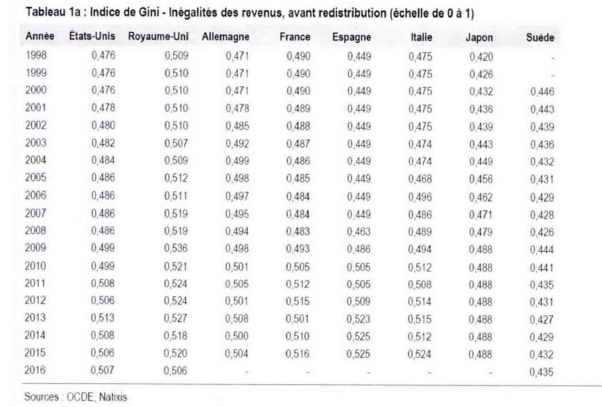

Plusieurs indicateurs permettent de mesurer cet état de fait. Tel l’indice de Gini qui va de 0 à 1 (0 = égalité parfaite / 1 = inégalité parfaite), calculé à partir de l’écart de revenus en prenant les habitants 2 à 2. En utilisant cet indice rapporté aux pays de l’OCDE, on observe que les inégalités de revenus dans chacun d’entre eux sont un peu en hausse (l’indice de Gini est passé de 0,47 en 1990 à 0,51 aujourd’hui). Ce n’est pas une hausse extrêmement forte, mais elle est néanmoins tangible.

Si l’on examine la variation des inégalités de revenus avant redistribution (répartition primaire des revenus), on constate une augmentation dans quasiment tous ces pays. S’agissant plus précisément de la France, sur la base des chiffres 2015 (disponibles pour l’ensemble des pays étudiés), le niveau d’inégalités avant redistribution y est parmi les plus élevés des pays de l’OCDE. Sur ce même critère, la France se singularise également de la moyenne au sein de la zone euro.

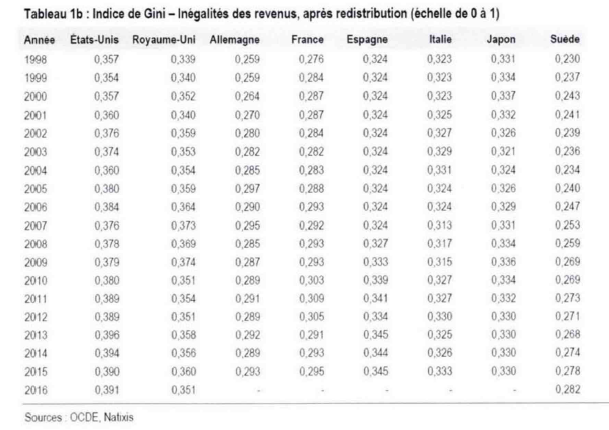

En revanche, après redistribution, le constat est tout autre. Au vu des chiffres de 2015, la France est le pays qui a le plus faible niveau d’inégalités de revenus du fait de sa politique de redistribution qui a un effet puissant.

Au regard de l’indice de Gini avant et après redistribution, l’impact en France est très élevé par rapport aux autres pays de l’OCDE. Mais il l’est d’autant plus que les inégalités de revenus avant redistribution y sont élevées, a relevé M. KLEIN.

Même constat au sein de la zone euro : la France ne cesse d’additionner les efforts de redistribution. Les autres pays de la zone euro également, mais la France est significativement au-dessus de la moyenne. La France va beaucoup plus vite et beaucoup plus fort. L’inégalité de revenus après redistribution est, donc, faible en France.

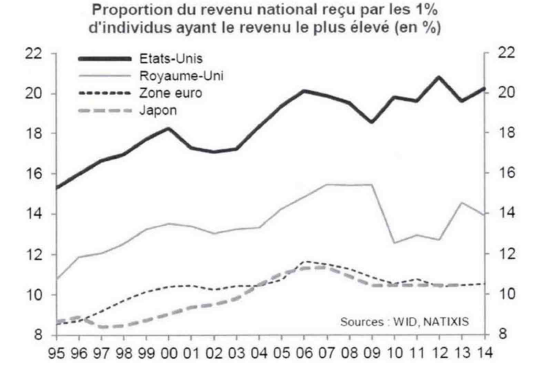

Et ce constat est le même en utilisant un autre indicateur qui analyse la proportion du revenu national détenue par le 1 % des individus qui ont les revenus les plus élevés. Aux Etats-Unis, 1 % des individus détient 22 % du revenu national, ce qui témoigne d’un fort niveau d’inégalités. A l’inverse, en France, ce 1 % détient un peu plus de 10 % du revenu national, en ligne avec la moyenne de la zone euro.

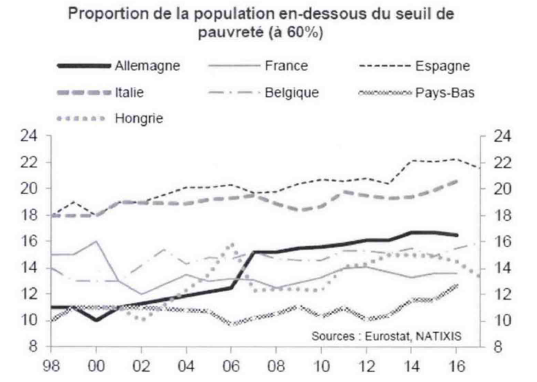

Troisième indicateur dans ce registre, celui qui mesure la proportion de la population qui perçoit un revenu en dessous du seuil de pauvreté relatif (soit en dessous de 60 % du revenu médian) : là encore (chiffres 2016), la France est parmi les pays où la proportion de sa population qui se situe en deçà de 60 % du revenu médian est la plus faible avec 14 %. La courbe est même en légère diminution depuis 1998. Il n’y a donc pas d’accroissement de cette forme d’inégalité en France. La France est significativement en dessous de la moyenne de la zone euro, de 18 %.

Une autre dimension doit être prise en compte, celle du partage de la valeur ajoutée (VA). S’est-il fait au détriment des salariés et en faveur des entreprises, comme dans à peu près tous les pays de l’OCDE ? Si les salaires augmentent plus vite que la productivité, cela déforme la valeur ajoutée au profit des salariés alors que la tendance inverse la déforme au profit des entreprises. Trop de partage de la valeur ajoutée au profit des entreprises augmente les inégalités et, in fine, va peser sur la croissance. Mais une déformation au profit des salariés, alors même que le taux de profit sur PIB dans l’Hexagone est parmi les plus faibles de toute la zone Euro, ne va pas nécessairement dans le sens de l’emploi, a mis en garde M. KLEIN.

Aux Etats-Unis, le salaire réel par tête a augmenté beaucoup plus faiblement que la productivité. Avec la mondialisation et les nouvelles technologies, on y a assisté à une déformation très forte au profit des entreprises et au détriment des salariés. On fait le même constat au Japon, tout comme en Allemagne même si la tendance est moins accentuée. En revanche, la France est l’un des rares pays de l’OCDE où l’évolution est inverse : les salaires y ont augmenté au détriment de la productivité. Ce qui, de fait, a pour conséquence une perte de compétitivité de ses entreprises.

Enfin, si l’on examine les écarts de l’indice de Gini avant et après redistribution, on constate logiquement que tous les pays qui ont plus de redistribution ont plus de prestations sociales en proportion du PIB.

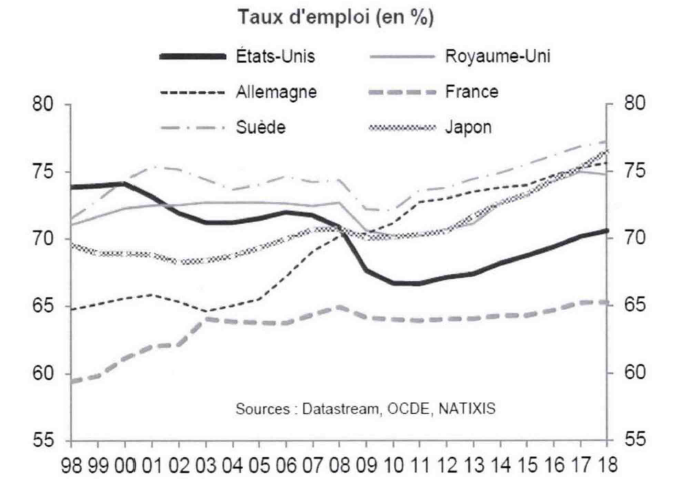

Pour comprendre l’existence de fortes inégalités avant redistribution en France, il convient de faire un constat : le taux d’emploi dans l’Hexagone, à savoir la part de la population au travail rapportée à la population totale en âge de travailler, est parmi les plus faibles des pays de l’OCDE. Ainsi, voit-on que le taux d’emploi aux Etats-Unis, au Royaume-Uni, au Japon, au Canada, en Suède se situe entre 70 et 80 %. Tout comme l’Allemagne et l’Australie qui se situent autour de 75 %. Alors que la France se situe, elle, à 65 %. En dessous, à 60 %, figurent l’Italie et l’Espagne. Plus qu’un écart entre les plus hauts et les plus bas revenus, c’est ce chiffre qui explique notamment la forte inégalité des revenus avant redistribution qui prévaut en France, avec une proportion plus importante de personnes que dans d’autres pays vivant de subsides et non d’un salaire, porteur d’un niveau de revenu plus important. On relève, en outre, que le taux d’emploi des 60-64 ans est de près de 32 % en France contre 47 % en moyenne dans la zone euro.

Il y a donc une corrélation entre l’indice des inégalités de revenus avant redistribution et le taux d’emploi avec un niveau d’inégalités ici d’autant plus élevé que le taux d’emploi est faible. Même si ce n’est pas le seul déterminant, a cependant tempéré M. Olivier KLEIN.

Logiquement, plus la redistribution sociale est forte, via des prestations sociales élevées, plus la pression fiscale est importante, ce tant sur les entreprises que sur les ménages. Ce qui, d’ailleurs, n’est pas sans rapport avec le taux d’emploi trop faible. Ainsi, la France a-t-elle un taux de cotisations sociales sur PIB bien plus élevé que dans les autres pays de la zone euro. C’est une bonne chose en soi car cela finance la redistribution mais cela pèse sur la compétitivité des entreprises, qui vont alors moins embaucher, pesant alors sur le taux d’emploi qui sera plus faible. D’où une corrélation entre le taux d’emploi et le niveau de cotisations sociales : plus les cotisations sociales sont élevées, plus le taux d’emploi est faible. C’est un cercle vicieux. Nous avons un traitement curatif et non préventif. La mécanique de redistribution est vertueuse car elle minore les inégalités. Mais jusqu’à un certain niveau, au-delà duquel elle entraîne des effets négatifs. Il est donc indispensable d’agir préventivement, afin d’améliorer le taux d’emploi, et pas seulement a posteriori, en faisant de la redistribution.

Ainsi, la part des cotisations sociales des entreprises en France rapportée au PIB est 60 % plus élevé, à plus de 11 %, que la moyenne de leurs homologues dans les autres pays, comparables, de la zone euro, avec un taux de l’ordre de 7 %.

NB : Les corrélations ci-dessus ont été réalisées par le service économique de Natixis.

Si l’on poursuit la comparaison de la situation de la France par rapport aux autres pays de la zone euro, on constate que le taux d’impôt sur les entreprises rapporté au PIB en France est de 17 % contre 11 % en moyenne dans la zone euro. Ce n’est donc pas en augmentant les impôts qu’on va créer de l’emploi. Même constat s’agissant des ménages : la proportion des impôts pesant sur les ménages rapportée au PIB est de près de 35 % en France contre 29 % dans la zone euro. Quant au salaire minimum en pourcentage du salaire médian en France, il est déjà très élevé par rapport à la moyenne de la zone euro. Si on l’augmente, on fait sortir de l’emploi tous ceux qui ont une productivité faible. En revanche, les compléments de revenu pour permettre de travailler avec le SMIC est un outil beaucoup plus adapté.

Mais il y a une autre forme d’inégalités à prendre en compte : l’inégalité des chances. Elle peut être mesurée de plusieurs manières : par le statut socio-économique qui se transmet plus ou moins fortement d’une génération à une autre ; par la corrélation entre le revenu des parents et celui des enfants une fois sur le marché du travail (en France, corrélation forte) ; par la corrélation entre le niveau de diplôme des parents et le niveau de diplôme des enfants une fois les études terminées (en France, elle est plus forte qu’ailleurs).

On constate qu’en France, le pourcentage d’hommes dont le père a de faibles revenus et qui ont eux-mêmes de faibles revenus est de 35 %, contre 31 % en moyenne dans l’OCDE. A l’opposé, le pourcentage d’hommes en France ayant de hauts revenus et dont le père a aussi de hauts revenus est de 40 %. D’un côté, c’est une poche de richesse et de l’autre côté, une trappe de pauvreté à l’envers. Il y a une forte corrélation entre le niveau de revenus des parents et des enfants. Dès lors, le constat est sans appel : il y a de fortes inégalités des chances en France avec une faible mobilité sociale entre les générations.

L’OCDE mesure combien il faut de générations pour que des individus nés dans une famille à faibles revenus puissent accéder au revenu médian. Au Danemark, il faut 2 générations ; en Suède 3 ; en Espagne et au Canada 4 ; aux Etats-Unis, en Corée du Sud, au Royaume-Uni, en Italie : 5 ; en France 6. La moyenne de l’OCDE est à 5. Derrière la France, il y a l’Allemagne, la Hongrie, le Chili, l’Inde, la Chine, l’Afrique du Sud.

Or, cet enjeu est fondamental car l’égalité des chances fonde la capacité à vivre ensemble et est au cœur de la cohésion sociale. Mais elle est également porteuse d’un point de vue économique. Si une relative inégalité des revenus est nécessaire pour l’innovation, l’entrepreneuriat, elle n’est acceptable que si elle est fondée sur l’égalité des chances, ou, à tout le moins, une faible inégalité des chances. En revanche, cumuler inégalité des revenus ET inégalités des chances, au-delà des aspects de justice sociale, nuit à la croissance. Enfin, l’égalité des chances permet de mobiliser tous les talents. A l’inverse, s’en priver, c’est pénalisant au regard de la croissance et de l’innovation.

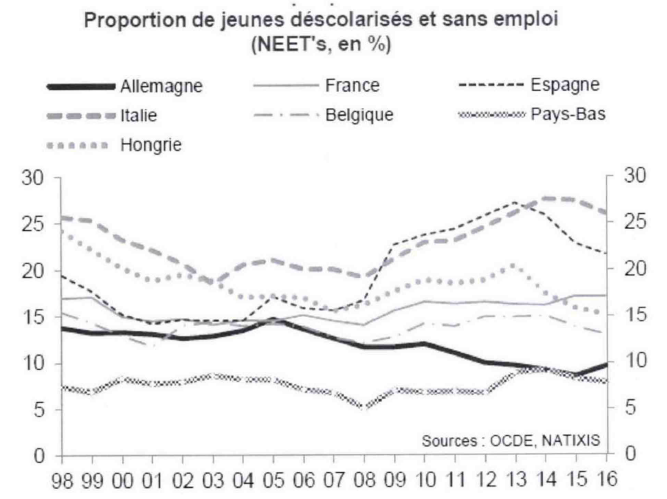

Un autre indicateur montre la fragilité de la France sur ce terrain : la proportion de jeunes déscolarisés et sans emploi. Elle est en France de 17 %, contre 10 % en Allemagne et de l’ordre de 8 % aux Pays-Bas.

Dernier indicateur que l’on peut analyser, l’enquête PIAAC de l’OCDE (« évaluation des compétences des adultes », réalisée tous les trois ans par l’OCDE, NDLR) qui mesure le taux de compétences acquises par les salariés en entreprise en termes de maîtrise du langage et de mathématiques appliquées : le positionnement de la France se dégrade. Elle se situe désormais en-dessous de la moyenne de la zone euro. Or, il y a une corrélation entre l’acquisition de compétences, le niveau de formation et le taux d’emploi. A l’heure de la mondialisation et de la révolution technologique, le taux d’emploi est porté par le savoir. Dans le même registre, l’enquête PISA (Programme international pour le suivi des acquis des élèves, ndlr) menée par l’OCDE tous les trois ans auprès des jeunes de 15 ans, montre une dégradation des résultats de la France même si son score est dans la moyenne de celui de la zone euro. La réforme de l’Education nationale est donc un enjeu décisif afin de renouer avec les savoirs fondamentaux.

En conclusion, on observe le lien entre croissance, innovation et égalité des chances. C’est cette combinaison qui permet de tirer un pays vers le haut et aux populations les plus fragiles de s’en sortir, a souligné M. Olivier KLEIN.

Aujourd’hui, on assiste à une croissance tirée par l’innovation. Ce n’est plus une croissance de rattrapage comme ce fut le cas dans les années d’après-guerre et jusqu’aux années 70. C’est par l’innovation qu’on stimule les talents et que l’on parvient à une égalité des chances car l’innovation crée des ruptures et casse les rentes et les positions acquises. La croissance par l’innovation est favorisée par une société plus mobile. Elle est la seule qui vaille dans un environnement mondialisé et fondé sur les nouvelles technologies. C’est un cercle vertueux.

Dans ce contexte, il est d’autant plus important de ne pas se tromper de diagnostic. Ainsi, en France, il y a une inégalité de revenus plus faible qu’ailleurs grâce à une redistribution forte. Mais cette redistribution forte n’est pas le résultat d’une politique préventive mais d’une politique curative. Il faut donc chercher à augmenter le taux d’emploi. Ce n’est donc pas la même chose, en termes de politique économique que si l’on était dans une situation de forte inégalité de revenus qui conduirait à augmenter les impôts.

Au vu de ce constat, M. Olivier KLEIN a défendu les grandes réformes structurelles qu’il juge indispensables. Elles sont au nombre de trois : le marché du travail, la formation et la retraite.

S’agissant de l’emploi, on constate certes des orientations qui vont dans le bon sens, mais les efforts demeurent encore insuffisants. Il faut, d’une façon ou d’une autre, parvenir à rendre le retour à l’emploi plus incitatif.

Cela veut dire, aussi, aller chercher les gens pour les former. Baisser d’année en année dans les classements PISA et PIAAC est désastreux dans le monde de l’économie du savoir et de la connaissance qui est le nôtre aujourd’hui. Il faut, d’une part, mettre en avant la formation professionnelle, réforme qui jusqu’à aujourd’hui n’a jamais été véritablement faite en France. Les dépenses de formation/PIB y sont les plus élevées de la zone euro. Le problème ne vient donc pas des moyens, mais d’une meilleure utilisation des dépenses. Il faut, d’autre part, placer le socle des savoirs fondamentaux au cœur de l’enseignement dans les écoles. L’action menée sur les premières années est, donc, essentiel. Toutes les études sur l’efficacité de la formation montrent que tout se joue à la maternelle et au primaire. Cela passe également par une remise à plat des programmes. Dans ce domaine, plusieurs réformes sont d’ailleurs menées dans ce sens à l’heure actuelle, a-t-il salué au passage.

Enfin, la troisième réforme indispensable est celle des retraites. Au vu de l’importance des déficits, une solution s’impose aux yeux de M. KLEIN, celle de l’augmentation de l’âge de départ à la retraite compte tenu de l’évolution de l’espérance de vie. Réformer la retraite, c’est aussi donner une indispensable visibilité. Or, chacun est conscient d’une chose, c’est que le système n’est pas équilibré.

voir l’assurance d’atteindre l’équilibre en fonction de l’évolution de l’espérance de vie permettrait à chacun de savoir sur quoi il pourra tabler le moment venu, inciterait à épargner un peu moins et in fine permettrait de vivre un peu mieux. C’est essentiel en termes de prévisibilité et c’est rassurant pour tout le monde, a-t-il conclu.

Xavier BERTRAND l’a de nouveau martelé le 19 septembre lors de la nouvelle émission politique sur France 2 « Vous avez la parole » que le président de la Région Hauts-de-France a inaugurée : plus que de bouts de réformes, c’est d’une véritable refondation dont le pays a besoin. Une refondation qui doit permettre de réconcilier les Français et de retisser des liens mis à mal, mais également de renouer avec la confiance, notamment avec les responsables politiques.

Comme l’ont relevé plusieurs des intervenants lors du débat organisé par le cabinet Carlara, le mouvement des « Gilets jaunes » a mis brutalement en lumière ces fractures, manifestement sous-estimées, qui minent la société française. Chacun est désormais conscient que l’on est à un moment charnière où le pays peut basculer. Soit il bascule vers une société où l’on s’efforce de réconcilier les citoyens entre eux. Soit on risque de vivre de plus en plus les uns à côté des autres. D’où l’impérieuse nécessité de remettre le pays en mouvement, a insisté l’ancien ministre. Et ce, en répondant à trois questions, a-t-il détaillé récemment sur France 2 : comment réparer les fractures françaises ? Comment rebâtir une nouvelle société en France ? Comment relancer le pays en lui donnant de véritables perspectives ?

Il faut déjà cesser de se tromper sur les choix politiques et économiques et rompre avec ces échecs qui ne datent pas de 24 mois mais plutôt de 20 ou 30 ans. On est face à un défi, a souligné M. BERTRAND, alors que la réalité, ainsi que M. Olivier KLEIN en a fait la démonstration, est très différente de la perception.

Précisément, a interrogé M. Fabrice DEMARIGNY, président de Mazars Société d’avocat et responsable global de l’activité Financial advisory et Capital markets du groupe Mazars, comment fait un responsable politique pour que, dans un tel contexte, les citoyens qui peuvent être très à l’écoute de discours simplistes, puissent retrouver une connexion entre les faits et les objectifs de politiques conçues pour répondre à de véritables enjeux mais qui nécessitent du temps ? En un mot, pour que le lien se retisse. Retrouver une écoute chez les citoyens, une légitimité, passe par l’action, a fait valoir M. Xavier BERTRAND. En étant concret et en apportant des solutions.

Deux visions semblent se télescoper, a de son côté relevé M. Michel DIDIER, président de Rexecode : d’un côté l’observation statistique nationale d’où il ressort que la France redistribue beaucoup et contient les inégalités de revenus ; de l’autre, la réalité d’une fracture territoriale qui fragilise le pays. Il conviendrait de restaurer une politique d’aménagement du territoire.

Il faut, ici, distinguer l’inégalité de revenu, nettement corrigée en France, et l’inégalité des chances qui y est une réalité, a souligné M. Olivier KLEIN. Effectivement ressentie par les Français, ils ne la conceptualisent pas comme telle pour autant. En parlant d’inégalité, c’est bien le blocage de la société française qui est en cause. Problématique qu’il faut assurément affronter, elle suppose d’agir tant sur ceux qui sont au bas de l’échelle afin de faire repartir l’ascenseur social, que sur cette nomenklatura au sommet convaincue que le pouvoir lui est dû quoi qu’il arrive. Il rejoint M. Xavier BERTRAND qui a insisté plus globalement sur la question, à ses yeux essentielle, de la déconnexion de l’élite politique et du fossé existant entre ceux qui dirigent la France, et les Français. Question qui ne date cependant pas d’aujourd’hui.

Quant au défi de la fracture territoriale et aux moyens d’actions dont une Région dispose pour y remédier au plus près du terrain, M. Xavier BERTRAND a tout d’abord insisté sur ces inégalités perçues comme autant d’injustices. Ce qui explique le tour très émotionnel pris ces derniers mois. Injustices qui sont devenues des fractures, de surcroît particulièrement nombreuses, qu’elles soient territoriales ou autres.

Ainsi en est-il en matière d’éducation. A cet égard, l’idée du ministre de l’Education nationale Jean-Michel BLANQUER de tout miser sur l’école primaire, avec notamment le dédoublement des classes, est une voie intéressante même s’il faut aller beaucoup plus loin, a estimé M. Xavier BERTRAND. Au global, ce n’est pas une question de moyens supplémentaires – qui de toute façon n’existeront plus, a-t-il relevé -, mais une question d’efficacité de la dépense publique et des priorités que l’on se fixe.

Inégalités, également, au regard de l’accès aux services publics avec la question du maillage territorial et des zones rurales qui se sentent abandonnées.

Inégalités en matière de retraite avec, notamment, la question des « petites retraites ». Comment admettre, en effet, qu’une personne qui a fait toute sa carrière au SMIC, entre 1100 et 1200 euros, touchera une retraite inférieure à 1000 euros. Avec, de surcroît, un minimum vieillesse à 868 euros… Et c’est tout le discours sur la valeur travail qui, au moment du départ en retraite, est mis à mal. Sans parler des conjoints de commerçants, ou encore des agriculteurs qui touchent, en moyenne, une pension de 750 euros. Or, qui mieux que ceux-ci symbolisent la valeur travail, a relevé M. Xavier BERTRAND.

Encore peut-on citer l’inégalité face aux soins. Sujet d’importance sur lequel il y a souvent une confusion. Quand on parle d’un besoin de disposer de services publics de santé de proximité, ce qui est en cause, ce sont avant tout les urgences. En revanche, s’agissant d’actes spécialisés, il importe en priorité d’avoir suffisamment de médecins qui pratiquent suffisamment d’actes pour qu’il n’y ait pas d’inégalités en termes de sécurité des patients, quitte à faire quelques dizaines de kilomètres de plus, a tenu à souligner l’ancien ministre de la Santé.

Ou bien la question du logement, source d’inégalité criante entre les Français avec 4 millions d’entre eux qui sont, aujourd’hui, mal logés. Problématique pourtant bien connue mais sur laquelle rien ne bouge.

Ou encore, sujet central s’il en est, la question du chômage et des inégalités face au travail.

Enfin, l’inégalité face au numérique ne doit pas être en reste. Si l’illettrisme est un vrai sujet, l’illectronisme ne sera pas en reste. Il y a une tentation d’aller vers le tout numérique. Or, un certain nombre de Français ne sont pas à l’aise dans ce registre. Ne pas en tenir compte, c’est prendre le risque de les isoler.

Au cœur de toutes ces thématiques, on retrouve, en effet, la question cruciale de la fracture territoriale. Et le président de la Région Hauts-de-France de prendre en exemple sa région avec Lille qui se porte bien, et à 50 minutes de là, des territoires où le taux de chômage est cinq fois supérieur, avec des différentiels d’espérance de vie très importants. Pourtant, il s’agit de la même région et du même pays, a-t-il insisté.

Pour contribuer à y remédier, les régions disposent de trois compétences : les transports, les lycées, l’économie. En matière de transport, M. BERTRAND a fait le choix de ne fermer aucune gare ni aucune ligne de chemin de fer. Choix qui s’avèrera moins coûteux qu’on ne le pense en particulier si, comme il le souhaite, il reprend la main dans ses relations avec la SNCF. Une gare qui ferme alors que des gens prennent encore le train, c’est le symbole qu’ils n’existent plus, a-t-il souligné. Ce dernier a également mis en place une « aide au transport aux particuliers » (ATP) destinée, sous certaines conditions, aux salariés qui n’ont d’autre choix que d’utiliser leur voiture pour se rendre à leur travail. Lancé en 2016, le dispositif a été élargi en janvier dernier et a d’ores et déjà bénéficié à plus de 60 000 personnes alors que quelque 100 000 aides ont été versées, a-t-il détaillé récemment sur France 2. Il en va de même avec les lycées. D’où l’idée, quand cela s’avère nécessaire, de les transformer, par exemple en centres de formation avec une dynamique entrepreneuriale. Ce qui permet de maintenir l’activité.

Sur le plan économique, a relevé le président de la Région, les Hauts-de-France ont été classés 1ère région française pour les investissements industriels selon le bilan 2018 des Investissements Directs Etrangers publié par Business France, et ce pour la deuxième année consécutive. Mais il n’entend pas en rester là. Et de plaider en faveur de l’instauration de zones franches pour des implantations industrielles. Certes, cela veut dire « moins d’impôts » récoltés à court terme, mais cela veut dire « plus d’emplois » tout de suite. De même, milite-t-il pour disposer de la fraction nationale de la contribution sur la valeur ajoutée des entreprises (CVAE) dont il pourrait, par exemple, exonérer une nouvelle entreprise qui s’implante. Autant d’outils qui dessineraient un aménagement territorial digne de ce nom, a-t-il défendu.

Allant plus loin, M. Xavier BERTRAND a annoncé le lancement de son initiative « Hauts-de-France 2020-2040 » avec la mise en place d’une consultation des habitants de sa région pour voir comment ils se projettent dans l’avenir et décider des grandes orientations d’aménagements des Hauts-de-France pour les 20 prochaines années. Leur mise en œuvre serait accompagnée de la création d’une « DATAR régionale » [NDLR, Délégation interministérielle à l’aménagement du territoire et à l’attractivité régionale : créée en 1963, elle fut regroupée, en 2014, avec d’autres institutions au sein du Commissariat général à l’égalité des territoires-CGET ; ce dernier devrait être englobé à l’avenir dans la future Agence nationale de la cohésion des territoires (cf. CE des 17/05 et 21/06/2019) ]. Cette agence régionale, de petit format pour rester agile, aura une mission d’aménagement du territoire, de prospective, d’innovation et d’évaluation, a-t-il détaillé, afin d’aider à penser l’organisation économique de la région pour l’avenir.

Au final, M. Xavier BERTRAND ne demande pas un nouveau grand soir de la décentralisation, mais seulement de pouvoir agir pleinement sur le bloc des compétences dévolues à la Région. Réaffirmant son attachement au rôle de l’Etat, mais d’un Etat avec une vision, une ambition, celui-ci a plaidé pour qu’il se recentre sur ses fonctions régaliennes afin de laisser les autres acteurs, telles les Régions, reprendre la main sur leurs domaines de compétences. Ainsi, sur le plan économique, devraient-elles pouvoir saisir le comité interministériel pour la restructuration industrielle-CIRI, ou encore gérer les implantations d’entreprises en n’ayant plus qu’un seul interlocuteur de bout en bout et en décloisonnant le processus à l’image de ce qui se passe à quelques kilomètres de là, en Belgique.

« Je ne demande pas un euro supplémentaire », a fait valoir le président des Hauts-de-France qui n’a qu’une exigence : « pouvoir prendre la main » afin que les dossiers puissent être véritablement décentralisés. Faisant le constat, sans appel, d’« un système de gouvernance politico-administrative à bout de souffle », « ce n’est pas notre modèle », a-t-il relevé. Et de plaider pour « renouer avec l’esprit du modèle français. Cela suppose d’avoir des ministres qui sont les véritables patrons de leur administration et de » trancher ce nœud gordien de la complexité administrative ». Mais le temps presse, a-t-il insisté.

Il ne faut pas se tromper, ni sur les maux ni sur les fractures, a mis en garde M. BERTRAND en conclusion. Si l’on estime que c’est leur résorption qui doit être la priorité, l’alpha et l’oméga ne sont pas forcément un nouveau grand soir fiscal. La priorité est avant tout l’emploi.

Or, l’un des grands échecs de notre modèle de protection sociale, c’est précisément la question du retour à l’emploi. Nous nous sommes habitués depuis des décennies à vivre avec un taux de chômage élevé qui serait insupportable dans tout autre pays. 3,5 millions de personnes ne travaillent plus et pour beaucoup d’entre elles, depuis longtemps. Presque 5 millions de personnes sont privées d’emplois, pour une raison ou pour une autre, a-t-il relevé. Pourquoi ? Parce que nous avons créé une forme d’addiction à l’impôt et nous n’avons jamais vraiment eu une obsession pour l’emploi, les responsables politiques tendant à se réfugier derrière l’idée que l’« on a tout essayé contre le chômage ». A l’inverse, dans une société qui tend vers le plein emploi, la tension naturelle sur les salaires s’opère. Le rapport entre la productivité et le niveau des salaires s’équilibre de façon économiquement saine. Ainsi, M. Xavier BERTRAND en est convaincu, beaucoup de nos problèmes viennent de ce refus de considérer l’emploi en France. Mais si l’on décide de faire de l’emploi une stratégie pleine et entière – qui doit dépasser une simple réforme de l’assurance chômage -, on peut changer la donne et répondre de manière préventive et pas seulement curative à cette question.

Deux dimensions sont alors à prendre en considération. Tout d’abord, une dimension européenne, qui dépasse le cadre national. Nous avons eu la chance, ces dernières années, d’avoir avec Mario DRAGHI, un patron de la Banque centrale européenne visionnaire et pragmatique qui, dans la limite des statuts de son institution, a fait le maximum. Il en serait autrement avec un dirigeant qui les appliquerait à la lettre : s’ils ciblent bien la lutte contre l’inflation, certes un sujet très important, ils ne disent rien en revanche en matière de plein emploi et de croissance, a regretté M. Xavier BERTRAND. Ensuite, une dimension nationale : on est, en France, dans une logique de baisse des prélèvements. Or pour cela, il faut baisser la dépense publique. « J’étais persuadé que nous aurions des résultats plus significatifs », a déploré ce dernier.

Pourtant, il y a un domaine où il est aisé de baisser les dépenses en générant des milliards d’euros d’économies, c’est celui des retraites, en relevant progressivement l’âge de départ à la retraite. Une seule année supplémentaire correspond à 6 milliards d’euros. Trois années supplémentaires, ce sont 15 à 18 milliards d’euros. On peut ainsi garantir le système et réparer les inégalités. Une adaptation régulière du système de retraite est, au demeurant, inévitable pour faire face à l’allongement de l’espérance de vie tout en maintenant le niveau de vie des retraités.

En effet, il n’y a que deux alternatives : soit les Français acceptent de toucher une pension moins élevée, soit ils acceptent de travailler un peu plus longtemps. Ce peut être en reculant l’âge de départ à la retraite ou en allongeant la durée de cotisation, comme le préconise plutôt la CFDT. Ou en combinant les deux. Les Français sont conscients qu’il n’y a pas d’autre option. Il n’est pas impossible de renouer avec les efforts, si tant est que l’on n’oublie pas la justice en route. Ainsi faut-il tenir compte de la différence d’espérance de vie – près de 7 ans – entre un ouvrier et un cadre supérieur et étudier comment prendre en compte la pénibilité, en mettant en place un système de retraite anticipée, sans pour autant recréer une usine à gaz.

Mais force est de constater que l’on se heurte à un tabou en France. Mais à un tabou purement politique, est convaincu M. Xavier BERTRAND. A force de présenter cette réforme comme une réforme paramétrique, technique, visant à réduire les déficits, « on a perdu les Français en route », a-t-il regretté. C’est bien cette déconnexion, ce décalage qui est le plus problématique, assure-t-il.

Ce qui est essentiel, c’est donc bien le montant des retraites, et derrière le niveau de vie des retraités et leur pouvoir d’achat, aujourd’hui et demain. En décidant de ne pas indexer les pensions sur l’inflation, en augmentant de surcroît le taux de CSG, on a rompu un engagement jusque-là intangible de maintenir le niveau des retraites, a déploré l’ancien ministre du Travail. Mais au-delà de ce coup de canif, c’est plus globalement la réforme qui se prépare que celui-ci a dénoncée, réforme qu’il a qualifiée lors de l’émission « Vous avez la parole » sur France 2 d’« hypocrite, injuste et dangereuse ». En effet, si le système de retraite par points a le mérite de la simplicité et s’accompagne d’un alignement de tous sur les mêmes règles, il doit cependant être complété de garde-fous afin de garantir qu’il n’y ait pas, le moment venu, de baisse de pensions. A titre d’exemple, dans le privé, ce sont aujourd’hui les 25 meilleures années qui sont prises en compte. Dans un système par points, toutes les années entrent en ligne de compte, y compris les années de moindres revenus. Et de suggérer, pour rassurer les Français, la mise en place avant le vote de la loi d’un simulateur individuel.

En conclusion, M. Xavier BERTRAND a insisté sur la nécessité de prendre la mesure de la gravité de la situation et de ressouder le pays en s’attachant à réduire les fractures, nombreuses, que la crise des Gilets jaunes a mises en lumière mais qui ne sont pas nouvelles. La question des inégalités est, en effet, une de celles qui peut nous amener dans le mur. Fort de son expérience dans sa région des Hauts-de-France, il ne saurait exclure l’arrivée des extrêmes au pouvoir, nombre de citoyens étant persuadés qu’ils n’ont rien à perdre à essayer ce qui ne l’a jamais été, a-t-il relevé. Le phénomène n’est d’ailleurs pas que français alors que l’on assiste, en Europe notamment, à leur montée qui semble inexorable.

La situation requiert une triple exigence : lucidité, créativité, courage. Premier pilier, donc, ne plus se tromper de constat, ne pas craindre de dire la vérité, en un mot faire preuve de lucidité. Mais celle-ci est-elle partagée par tous les dirigeants ? Il en doute, conscient du chemin qu’il a lui-même parcouru. Ce n’est pas un problème de qualité des élites, absolument nécessaires, mais de déconnexion.

Deuxième pilier, insuffler des idées nouvelles et faire preuve de créativité en n’hésitant pas, comme lui-même l’a fait dans sa région, a testé des solutions disruptives. Ce fut le cas du dispositif « Proch’Emploi », regardé avec dédain par certains. A l’arrivée, ce sont deux tiers de retour à l’emploi. Il s’agit de connecter ou reconnecter les gens au monde du travail avec des aides aux transports, des aides à la garde d’enfants. Cela touche quelque 100 000 personnes. Ou encore via un nouveau service pour faciliter l’orientation de jeunes, « Proch’Orientation », dont les parents ont plus difficilement accès aux informations sur l’emploi. Une approche analogue devrait prévaloir au niveau national afin de combiner les outils de part et d’autre. Mais pour être efficace, il faut impérativement pouvoir décloisonner les dispositifs.

Troisième pilier, ne pas avoir peur d’entreprendre les réformes avec courage. A cet égard, la mise en place du quinquennat fut une « terrible erreur », a déploré M. Xavier BERTRAND se déclarant, tout comme M. Olivier KLEIN, favorable à un mandat un peu plus long, 6 ans par exemple, et non renouvelable, garant d’une plus grande efficacité. Voilà, dans ce contexte, l’enjeu pour les responsables politiques. Sans quoi, on peut redouter le pire, a-t-il mis en garde.

À l’occasion de ma visite en Nouvelle-Calédonie, j’ai eu le plaisir d’être accueilli par Jean-François Bodin sur Radio Rythme Bleu pour y parler économie mondiale, guerre commerciale entre les États-Unis et la Chine, stratégie bancaire ou encore situation actuelle de l’économie calédonienne.

Interview à retrouver ici : https://bit.ly/30B7AoT