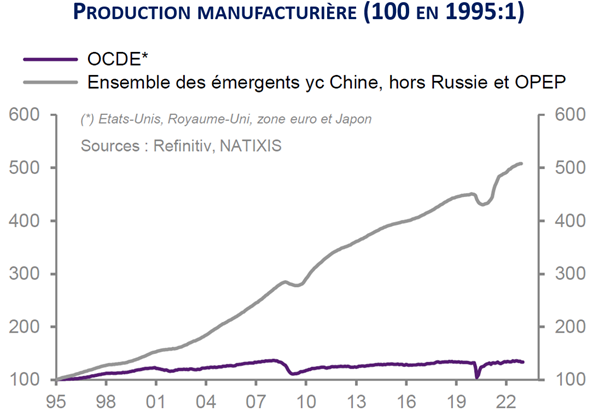

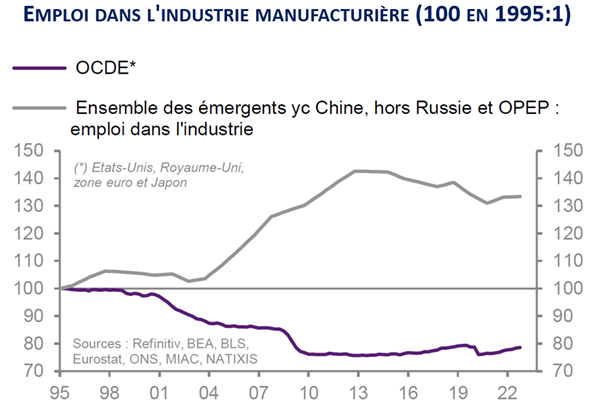

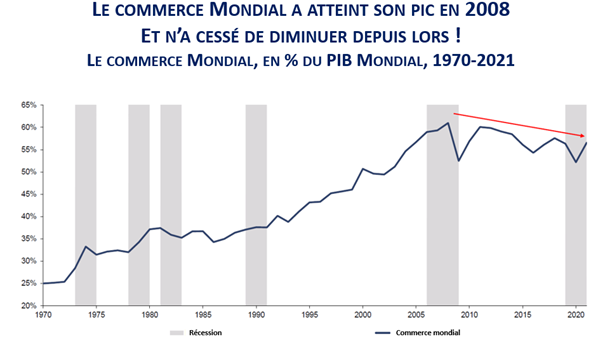

Les tensions géopolitiques croissantes ont et auront des effets durables sur le commerce international (réallocation des flux de marchandises…) aussi bien que sur le système monétaire international. Elles organisent de fait une fragmentation progressive du monde en accroissant les polarisations commerciales et financières autour de zones d’influence de plus en plus marquées des deux hyper-puissances américaine et chinoise. Même si de nombreux pays aimeraient s’en tenir à équidistance. Et ce après quelques décennies de mondialisation du commerce et de l’investissement et de globalisation financière qui, ensemble, ont apporté notamment une diminution très significative de la pauvreté dans le monde et une réduction notable des écarts entre les pays avancés et les autres. Ainsi d’ailleurs qu’un long phénomène de désinflation. Mais aussi des bouleversements profonds des structures industrielles des différents pays, avec de nécessaires reconversions, parfois douloureuses.

On évoque aujourd’hui de fait de plus en plus les risques économiques, financiers et sociaux liés à ce processus de fragmentation. Et les grands organismes internationaux s’inquiètent à juste titre du processus de fragmentation en cours. La mondialisation a en effet permis de réduire considérablement les inégalités entre les pays pauvres et les pays riches. En 1981, 40 % de la population mondiale vivait en-dessous du seuil de l’extrême pauvreté, contre environ 10 % avant la pandémie. En Chine et en Inde, pour ne prendre que ces pays, deux milliards de personnes sont passées au-dessus du seuil de pauvreté. Et ce qui est vrai des revenus est vrai de la santé. La différence d’espérance de vie entre les pays avancés et les autres s’est également très fortement réduite. Les effets d’un commerce international très développé et de marchés de capitaux globalisés sont, selon ces critères, clairement établis.

Nous savons aussi que, pour que la mondialisation fonctionne au mieux, il est absolument nécessaire qu’il y ait, d’une part, des règles mutuellement acceptées et respectées, qui fixent le cadre régulé de ces échanges, et d’autre part, des politiques nationales qui permettent d’accompagner les transformations des structures de production comme de la nature des emplois qui en résultent. Or, cette dernière décennie, la reconnaissance du caractère indispensable de ces règles internationales et de ces modes de régulation a été mise à mal notamment avec la montée de la volonté de puissance chinoise et la réaction qu’elle a induite aux États-Unis.

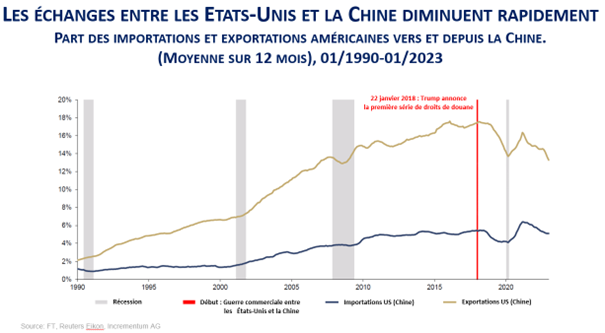

Ainsi, les tensions sino-américaines sont-elles évidemment au cœur de ces inquiétudes, avec, côté américain, la montée du protectionnisme déjà affichée dans la politique proposée par Trump, mais aussi bien sous Biden, avec notamment les mesures de sécurité restreignant les exportations de technologie et avec très récemment l’IRA (Inflation Reduction Act). Et dans le camp opposé, les nombreuses et durables politiques anti-concurrentielles chinoises, explicites comme implicites.

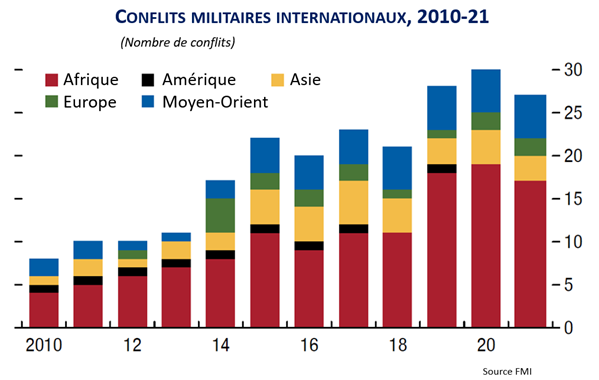

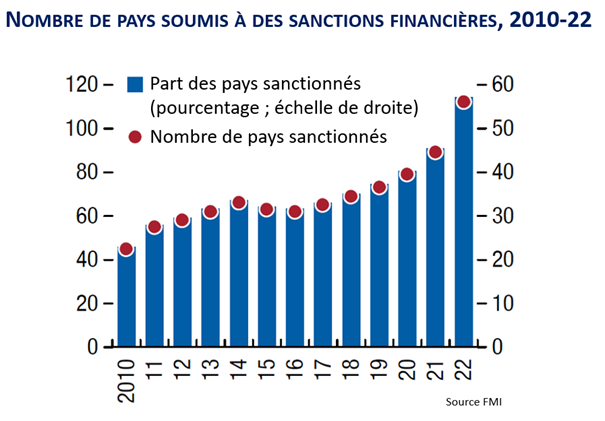

Cependant, les conséquences de la Covid, du Brexit, comme la guerre en Ukraine par exemple, participent également de la réorganisation constatée des routes commerciales et des flux de capitaux. Sont notamment en effet venues renforcer le risque de fragmentation la guerre en Ukraine et, en résultante, la montée des sanctions touchant tant au commerce qu’aux investissements ou encore aux avoirs détenus par les institutions ou les personnes sanctionnées.

Ces constats comme les implications en termes économiques et financiers ici évoquées ne sont pas analysés sous l’angle de la morale, ni sous celui, réaliste, du rapport de force exercé entre puissances porteuses de régimes politiques opposés. La fragmentation du monde que nous voyons se développer engendre de facto des effets au-delà des intentions qui l’induisent.

Une démondialisation partielle, comme une relocalisation pour partie des usines de production, produiraient tout à la fois des conséquences favorables pour le climat et probablement pour les emplois et leur qualification pour les classes moyennes des pays avancés. La plus forte inflation structurelle qui en résulterait cependant ne serait a minima pas favorable à leur pouvoir d’achat. Symétriquement, ralentirait le rattrapage de pays moins avancés, avec des effets sociaux induits. Enfin, la mobilité réduite des capitaux qui résulterait de cette fragmentation du monde engendrerait moins de possibilités de financement, notamment de projets de développement des pays moins avancés. Le coût des emprunts en serait parallèlement renchéri.

L’accroissement des tensions géopolitiques et des sanctions induites réduit de facto et de jure la mobilité internationale des capitaux sur les marchés financiers aussi bien que sur les prêts bancaires transfrontières.

Ainsi les vulnérabilités financières monteraient-elles également, puisque les capitaux pourraient être plus rares pour certains pays, les banques moins financées internationalement, donc plus fragiles, et les crises de « sudden stop » ou de change plus fréquentes. La stabilité financière mondiale pourrait en être ébranlée. Et au total, commerce, investissements et finances combinés, la croissance mondiale en serait réduite.

Ce mouvement de fragmentation pose in fine la question du système monétaire international et de sa mutation éventuelle. Quelle place pour le dollar américain demain et pour le renminbi chinois ? Le dollar peut-il et va-t-il perdre de plus en plus de poids au sein des réserves de change et des paiements internationaux ? La question a son importance tant macro financièrement que pour la puissance américaine elle-même.

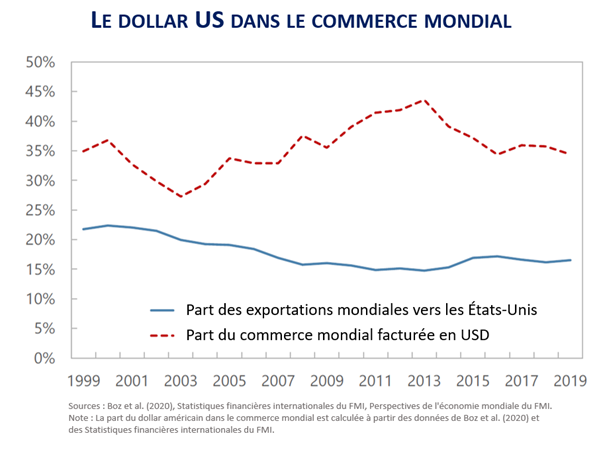

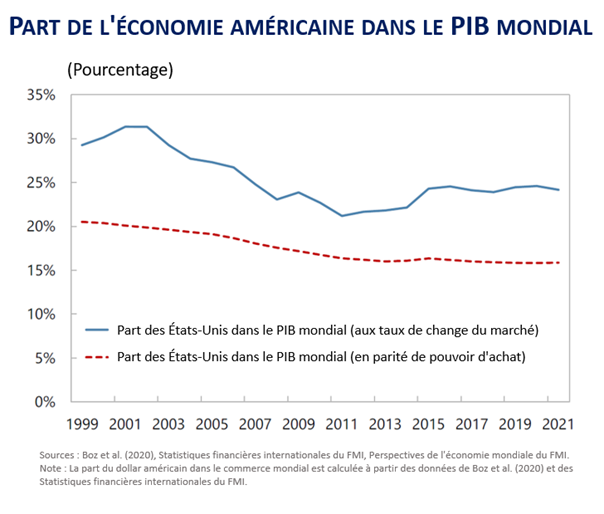

Tout d’abord, depuis une vingtaine d’années, la part du dollar dans le commerce international est restée assez stable, alors que le poids relatif de l’économie américaine dans le commerce mondial, comme dans le PIB mondial, a légèrement décliné, mesuré en parité de pouvoir d’achat.

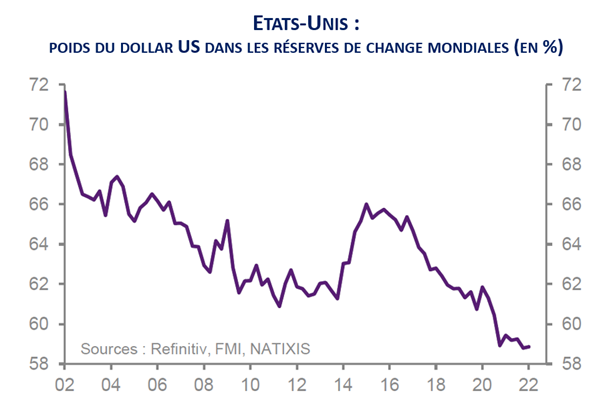

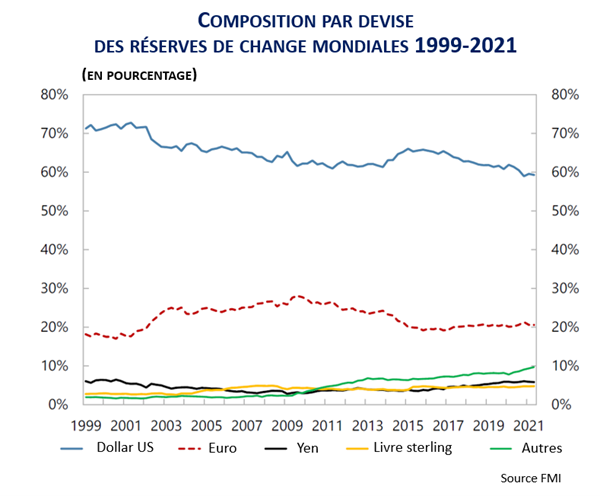

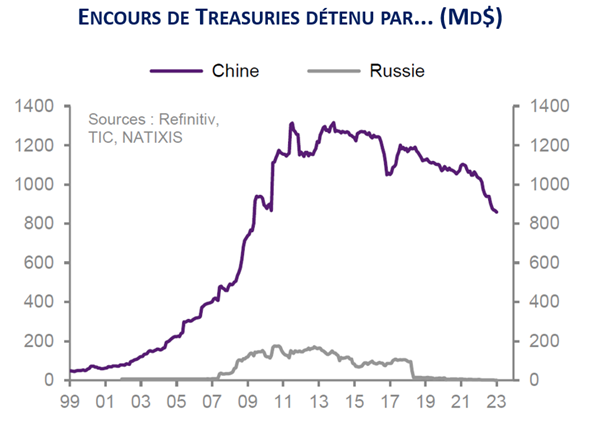

En revanche, la part du dollar américain dans les réserves des banques centrales a perdu plus de 10 points. Au profit non pas de l’euro, du sterling ou du yen, les candidats pourtant habituels à la diversification des réserves de change. Mais au bénéfice du renminbi pour ¼ de cette baisse et de quelques autres devises telles que celles de l’Australie, du Canada, de la Corée ou de Singapour, notamment, pour les ¾ restants. L’or est redevenu en outre une source de diversification des réserves des banques centrales des pays émergents notamment.

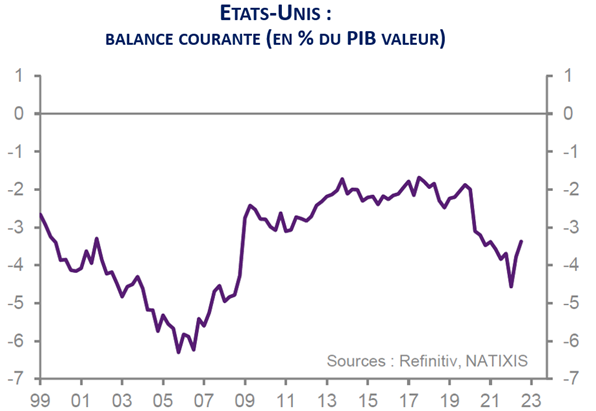

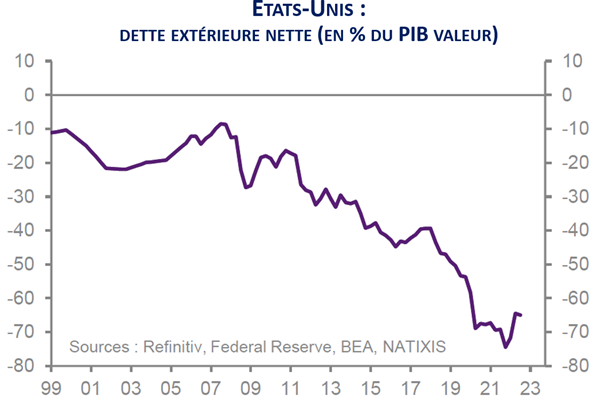

Or les États-Unis ont fondamentalement besoin du dollar américain en tant que monnaie internationale de fait, sinon de droit. Leur balance courante est en effet structurellement et significativement déficitaire et leur dette extérieure nette en croissance permanente (10% du PIB en 2000, environ 70% à l’heure actuelle).

Que la monnaie de réserve et de transaction mondiale soit le dollar américain est donc indispensable pour les États-Unis dans le maintien de leur rôle d’hyper-puissance. C’est ainsi qu’ils refinancent globalement sans difficulté leurs déficits et que le coût de leurs emprunts en est rabaissé. C’est d’ailleurs cette corrélation entre puissance mondiale et monnaie mondiale que la Chine a bien comprise puisqu’elle construit patiemment les bases d’une internationalisation de sa propre monnaie. Elle incite les pays qui sont entrés dans sa zone d’influence à progressivement se dédollariser ou facturer et échanger moins en dollar américain. Elle construit également peu à peu les infrastructures nécessaires en créant de futures chambres de compensation off-shore en renminbi.

Soulignons enfin que les États-Unis, en utilisant leur dollar pour développer l’extraterritorialité de leur droit, comme pour l’imposition de sanctions (y compris en exigeant le gel des réserves de la banque centrale russe) risquent de précipiter le moindre usage du dollar américain tant en tant que monnaie internationale de transaction que de monnaie de réserve. L’arme monétaire de la puissance est ainsi à double tranchant. Car le refinancement des déficits et le très fort endettement extérieur des États-Unis supporteraient mal une dédollarisation progressive dans le champ des transactions comme des réserves.

Notons symétriquement que tant que la Chine a une politique qui dominent largement l’économie, sa propre monnaie aura de fortes difficultés à s’internationaliser. Pour s’imposer, la monnaie doit donner confiance. La monnaie est une dette. La dette des banques vis-à-vis des agents économiques non bancaires, au sein d’un pays. Au niveau international, la monnaie au total est la dette d’un pays. La confiance multiforme dans la puissance politique, militaire et économique est donc clé. Mais cette confiance repose aussi sur les modes de régulation de cette monnaie, donc sur la validité et la stabilité des institutions qui la définissent et l’encadrent. Le mouvement de dé-dollarisation, s’il a lieu, sera donc très progressif et ne se fera au sur le temps long.

La fragmentation en cours est une conséquence évidente du désordre du monde et de la multipolarisation en cours. Les forces politiques, militaires, économiques et démographiques, ainsi que la plus ou moins grande sagesse des dirigeants et des peuples, détermineront la forme finale (transitoirement du moins) des transformations que nous vivons. Ces évolutions ne seront pas sans effet sur la croissance, les niveaux et la qualite de vie, comme la stabilité financière des différentes parties du monde.

Bibliographie :

- Geo-economic fragmentation and the world economy

Shekhar Aiyar, Anna Ilyina

March 27, 2023 – Vox Eu columns

- Confronting Fragmentation Where It Matters Most: Trade, Debt, and Climate Action

Kristalina Georgieva

January 16, 2023 – IMF

- Geopolitics and Fragmentation Emerge as Serious Financial Stability Threats

Mario Catalán, Fabio Natalucci, Mahvash S. Qureshi, Tomohiro Tsuruga

April 5, 2023

- The Stealth Erosion of Dollar Dominance: Active Diversifiers and the Rise of Nontraditional Reserve Currencies

Serkan Arslanalp, Barry J. Eichengreen, Chima Simpson-Bell

March 24, 2022 – IMF

- Le passage à une situation de multiples monnaies de réserve

Patrick Artus

5 Janvier 2023, Flash Economie

- Le système monétaire international et le financement des Etats-Unis

Patrick Artus

30 Mars 2023, Flash Economie